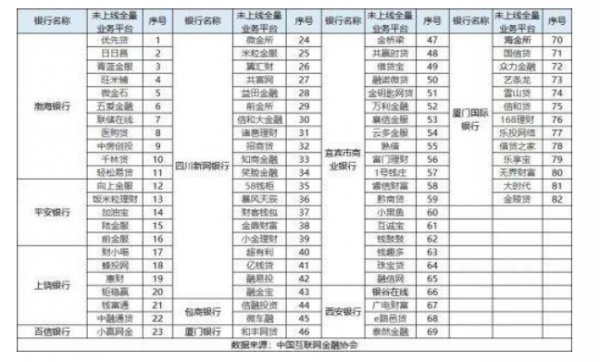

截至11月9日,共计23家进入“存管白名单”的银行披露430家网贷平台资金存管信息。值得注意的是,包括陆金服、小赢网金等头部平台在内的82家网贷机构仍未上线全量业务。

以“新网银行”为例,中国互联网金融协会披露了包括“存管协议签订时间”、“全量业务上线时间”、“存管系统版本号”在内的委托人多维度信息。

我们可以看到,有早在2017年已上线全量业务的平台,如爱投资、三农金服、钱盆网等,但也有微金所、米粒金服等20家平台未上线全量业务。

“真假”存管一时成了出借人关心的话题,为什么有些平台没有上线全量业务?是否上线全量业务对网贷平台和出借人而言又有什么实际意义?今天就和大家一起来探讨“全量业务”!

什么是全量业务?

上线全量业务是指所有P2P业务都已接入银行资金存管,未上线则意味着平台只有一部分P2P业务接入银行资金存管。

业内人士普遍的共识是:平台上线全量资金存管业务是合规备案的一个重要基础,只有上线全量业务才是“真存管”。

上线全量业务有何意义?

《网络借贷信息中介机构业务活动管理暂行办法》、《网络借贷资金存管业务指引》以及今年8月底发布的网贷“108条细则”、中国互联网金融协会的“119条”,均对网贷平台上线全量资金存管业务有所要求。

由此可见,网贷平台与进入“存管白名单”的银行开展存管业务合作,并上线全量业务,是网贷平台完成自查自纠、最终备案的前置条件。对于未进行银行资金存管或未上线全量业务的网贷平台,如果不能按时上线合规的存管方案,很有可能会影响后续的备案工作。

同时,上线银行存管全量业务也是监管部门为了规避网贷平台搞资金池、非法集资嫌疑的重要方式之一。

诚如上文所提到的钱盆网,平台上所有资金交易均在银行体系内全程流转,保证出借人实现账户独立,且平台资金与用户资金进行安全有效的严格隔离,杜绝设立资金池,使交易环境更安全。这对出借人而言,将大大降低其资金风险。

同时,银行存管作为网贷平台合规运营的重要组成部分,其规范标准的落实与存管信息的披露,也将为出借人提供有效的出借参考信息。

上线全量业务有何难点?

而对于未上线全量业务的网贷平台,可能存在以下几个难点:

一是平台在贷单笔历史借款标的金额太大,不符合监管要求,无法上存管。

二是平台出于“逃避监管”,不愿让监管了解最精准的借贷数据。

三是平台部分借款人是虚构的,不容易进入银行监管系统。存管银行要求的是四要素鉴权,即姓名、手机号、身份证、银行卡必须为同一人,同时多个环节还设置了手机短信验证码验证。

四是平台与银行存管对接有几个关键步骤,包括银行尽调、签署协议、系统对接开发、联调测试、全量对接、正式上线,部分新加入银行存管的平台,可能由于前期准备时间较长的关系而暂未上线全量业务。

所以说,上线全量业务的根本在于各个网贷平台的执行意愿和力度。

银行存管体系仍待完善

业内人士也表示,上线全量业务面临重重困境,网贷资金存管体系也有待进一步完善。

苏宁金融研究院互联网金融中心主任薛洪言表示,当前P2P银行存管存在的问题集中于两个方面。一是部分存管银行存而不管,未能充分尽责;二是平台对存管的宣传随意性较大,对出借人存在误导嫌疑。举例来说,已签约、已上线部分业务、已上线全部业务等情况都被简单称之为上线银行存管,但三种情况的影响完全不同,由于平台在宣传上并未进行详细披露,存在误导出借人的可能。而各家银行在存管业务的标准、流程、信息披露等方面并不一致,也给出借人在甄别真假存管时带来一定的困难。

中国互联网金融协会披露银行资金存管信息,更大的作用体现在促进网贷平台切实落实资金存管的相关要求,防止一些网贷平台进行虚假宣传、不实披露,使“真假”存管一目了然,有效解决联合存管、部分存管等问题。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!