互联网寒冬已至,“耳朵经济”也凉凉。

改道港交所的在线音频巨头喜马拉雅,在冲刺IPO的路上还有新故事吗?

12月3日,喜马拉雅第六届123狂欢节如约而至;与往届狂欢节不同,其推出剧情式晚会“喜马拉雅之夜·2021幻音之旅”,在喜马拉雅、咪咕、斗鱼、北上广深四地部分影院同步播出。

坊间对此戏称,喜马拉雅“B站晚会化”、“赶紧搞个跨年晚会”。

创立于2012年的喜马拉雅,在历经9轮融资后终于向SEC提交IPO招股书;但不久后申请撤回,从纽交所改道港交所上市。

「不二研究」据喜马拉雅招股书发现,或由于获客成本及内容采购成本高企,喜马拉雅陷入盈利困局,近三年半亏损超23亿元;且营收高度依赖订阅收入,多元业务的开源效果并不理想。

此前,喜马拉雅与荔枝、蜻蜓FM多年上演“三国杀”。其中,荔枝于2020年抢先登陆资本市场,号称“中国在线音频第一股”。

在这个互联网冬天里,在线音频赛道的竞争也更加残酷:老对手紧追不舍;腾讯、字节跳动、B站等巨头纷纷入局,喜马拉雅在垂直领域“护城河”堪忧。

于喜马拉雅而言,IPO似乎已是一个必选项:流血不断,亟需IPO积攒“粮草”,以抵御“寒冬”;即使流血上市,与巨头的正面竞争也避无可避。这又将是一场生死较量,难度更甚当年在线音频领域的“三国杀”突围。

流血上市

继美团王兴、拼多多陈磊等之后,互联网上市公司福建创始人“男团“,又将新晋一名成员——喜马拉雅的创始人余建军是闽北浦城人。

75后的余建军出生在蒲城农村,作为一名互联网领域的连续创业者,不乏“爱拼才会赢“的闽商特质。早在西安交通大学上学期间,余建军已收获百万级天使投资、开启创业之旅;从2001年起,他先后创立杰图软件、街景地图项目城市吧、虚拟世界项目“那里世界”等项目。

2012年,余建军创立喜马拉雅FM,聚焦在线音频领域。彼时,考拉 FM、荔枝 FM与喜马拉雅同年上线;蜻蜓 FM则早一年诞生。

按照余建军的说法,选择喜马拉雅这个名字,是受到亚马逊和阿里巴巴的启发。

据喜马拉雅招股书披露,IPO前,喜马拉雅联合创始人、CEO余建军持股13.53%。最大机构投资方熊明旺的兴旺投资持有10.7%的股份;Trustbridge(挚信资本)持股为7.46%;值得注意的是,腾讯通过旗下意像架构投資(香港)也持股约5.4%。

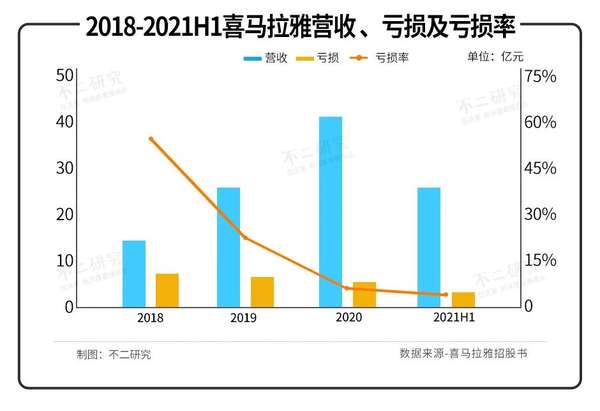

2018-2020年及2021上半年,喜马拉雅的营收分别为14.81亿元、26.98亿元、40.76亿元、25.14亿元。与之对应的却是持续亏损,高营收并未给喜马拉雅带来高增长。

据招股书披露,喜马拉雅2018-2020年及2021上半年,经调整亏损分别为7.56亿元、7.48亿元、5.39亿元、3.24亿元,三年半累计亏损逾23亿元。其经调整净亏损率分别为51.1%、27.7%、13.2%、12.9%;虽然同比收窄,但公司仍未实现盈利。

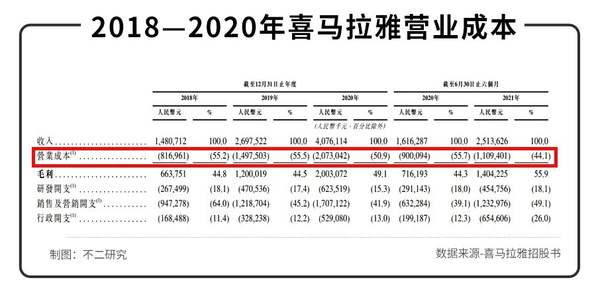

「不二研究」发现,喜马拉雅持续亏损,主要由于持续增长的营业成本和营销费用。其中,营业成本包括收入分成费用、版权摊销费用以及第三方支付平台的手续费等。

喜马拉雅招股书显示,其2020年营业成本为20.73亿元,同比增长38.43%;2018-2020年,营业成本占收入的比重均在50%以上。

与此同时,喜马拉雅近三年的在营销费用持续提升,其2020年营销费用高达17.07亿元,同比增长40.08%,约为研发、行政合计费用的近两倍。「不二研究」对比发现,前者约为荔枝同期营销费用的12倍;某种程度而言,喜马拉雅的高营销更像砸钱换用户,虽然拉新有一定成效,但并未带来实际的营收增长。

在「不二研究」看来,虽然互利网平台的亏损,尚在资本市场的认知范围内;但喜马拉雅高营销投入+高亏损的现状,已经无法掩盖其增长焦虑,喜马拉雅只能流血上市。如果回到余建军的命名憧憬,喜马拉雅与世界第一高峰之间差了N个亚马逊。

内容隐疾

未能抢到“中国在线音频第一股”的头衔。喜马拉雅试图向资本市场讲述一个更加多元的故事。在「不二研究」看来,喜马拉雅多元故事的内核在于:多元化的营收结构和金字塔型的内容模型。

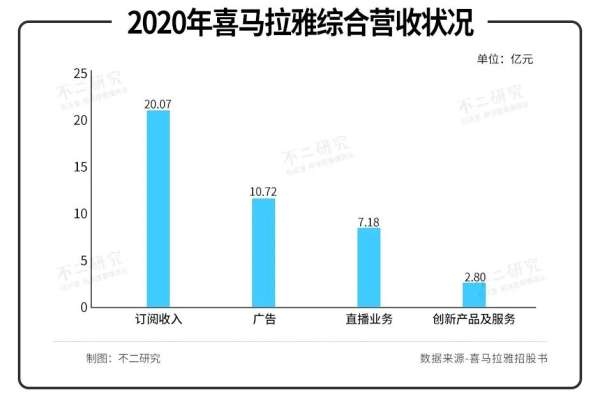

在营收结构方面,喜马拉雅试图拓展更多的变现渠道,包括订阅、广告、直播、及其他创新产品及服务等。

以2020 年喜马拉雅40.76 亿元综合营收为例,其中订阅收入20.07亿元,占比高达49.2%;广告和直播业务分别贡献了10.72 亿元、 7.18 亿元的营收,两者总计占比43.9%;其他创新产品及服务为2.80 亿元。

尽管如此,喜马拉雅探索多元业务的开源效果并不理想,其最大的收入来源仍是订阅收入。「不二研究」发现,在2018-2021上半年,订阅收入在总营业收入占比直线上升,2021上半年,喜马拉雅的订阅收入为13.72亿元,占比高达54.6%。

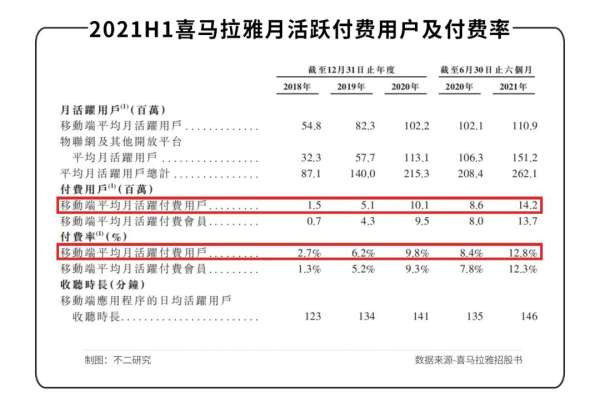

但是,喜马拉雅的用户付费率不及预期。招股书披露:截止2021上半年,喜马拉雅移动端平均月活跃付费用户为1420万人,付费率仅为12.8%。尽管用户付费率有所增长,但并不能弥补高收入成本带来的亏空。

今年的喜马拉雅123狂欢节中,在超值年卡之外,喜马拉雅同时推出与京东、以及“爱优腾”长视频网站的联合会员,试图以多种形式吸引付费用户。

“如果无法持续吸引和留存用户,并提高增加用户的付费,公司业务前景可能会受到重大影响。”喜马拉雅在招股书中透露。

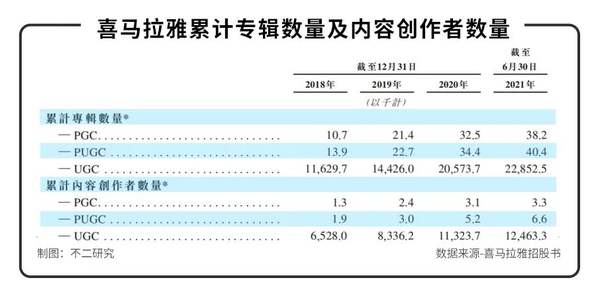

如何吸引和留存用户、提高付费率?喜马拉雅试图用金字塔型的内容模型来解答。招股书显示,喜马拉雅通过PGC(专业生产内容)、PUGC(专业用户生产内容)、UGC(用户生产内容)三种模式,形成金字塔型的内容供给模型。

在「不二研究」看来,高质量的 PGC 内容处于金字塔顶端,多作用于拉新、留存和刺激用户付费,目前仍然是营收主力;金字塔中部的 PUGC 内容、底部的 UGC 内容,则更多在于保持用户活跃度、增加平台活力;长远来看,可能培养优质生态和孵化内容生产者。

根据喜马拉雅的内容收听时长在总收听时长占比:PGC从2018年的5.2%增加至2020年的15%,PUGC从2018年的29.8%微增至2020年的33.1%;UGC则从2018年的65%下降至2020年的51.9%。

从用户收听时长来看,PGC和PUGC显然更具吸引力;但从内容采购成本,金字塔顶端的PGC成本最高,PUGC次之。在招股书中,喜马拉雅已经明确了内容路径选择:重点押注PGC和PUGC。「不二研究」发现,其形容PGC使用的词汇是:strategic focus,即:战略性聚焦;对于PUGC则是unique;UGC仅是well-established。

以PGC内容为例,截至2020年末,喜马拉雅已与超过140家出版商建立版权授权关系,包括中信出版社、晋江文学城以及阅文集团等;常驻喜马拉雅的KOL包括德云社、吴晓波等,同时也是喜马拉雅主要的IP版权供应商。

在「不二研究」看来,依据喜马拉雅在招股书定义的“收入分成费用”,指公司通过平台上的音频产品获取收入后,支付给IP供应商以及内容创作者的款项。换言之,前者可简单理解为内容采购成本。

招股书显示:喜马拉雅的收入分成费用在2018年为4.62亿元,营业成本中占比31.2%;2020年增长为12.93亿元,同期营业成本占比31.7%;2021年上半年,同期营业成本占比达26.4%。

有个注脚是,喜马拉雅的无形资产从2018年的2.47亿元增长至2021上半年的9.25亿元。「不二研究」发现,喜马拉雅的大部分无形资产是从IP供应商购买的版权,其内容获取或是暂处于“广撒网”阶段。

在「不二研究」看来,基于金字塔顶端PUG内容的多年投入,喜马拉雅在“三国杀”中突围上位,并建立起垂直领域的“护城河”。抛开付费意愿不论,优质内容本身能够增加视听时长、提高用户粘性;只有吸引、留存用户,才有多元收入的可能。这也是喜马拉雅向资本市场传递多元收入结构的底气。

硬币的另一面则是:喜马拉雅的内容采购成本居高不下,已经严重拖累公司的盈利能力。这是喜马拉雅的取舍之痛,也是其IPO后也难以摆脱的巨大隐疾。

长视频网站的前车之鉴犹在眼前:爱奇艺掣肘于优质内容投入,深陷亏损泥沼,在这个冬天裁员求生。熟悉的故事轮廓下,喜马拉雅的内容隐疾何解?

红海生死战

根据灼识咨询数据,按照2020年的MAU和总营收计算,喜马拉雅是中国最大的在线音频平台。招股书显示:喜马拉雅的MAU从2020上半年的2.08亿,增长至2021上半年的2.62亿。

虽然喜马拉雅已从蜻蜓FM、荔枝的“三国杀”中突围,但头顶王冠并不意味着战争结束,真正的较量或许才刚刚开始。

据「不二研究」不完全统计,从2020年起,腾讯音乐、网易云音乐、字节跳动、快手、B站等新玩家,通过不同方式涌入在线音频赛道,且已威胁到喜马拉雅早期建立的护城河。

其中,腾讯音乐以产品矩阵大举攻城:推出酷我畅听、并购懒人听书,在QQ音乐APP添加播客一级入口; 网易云音乐上线“有声剧场”栏目、增加“播客”入口;短视频见长的字节跳动、快手,则分别推出番茄畅听APP、皮艇APP;B站10亿元全资收购的二次元音频社区猫耳FM。

在「不二研究」看来,尽管喜马拉雅具有一定先发优势,但新入局者同样各具优势,或版权内容更胜一筹,或擅长流量运营,或强于生态协同;加之喜马拉雅迟迟未能规模化盈利,在巨头携大势倾轧下,在线音频“王者”在垂直领域的话语权岌岌可危。

据易观千帆2021年5月APP月活TOP榜单:喜马拉雅以11763.5万活跃用户数位列总榜43、音乐娱乐第一,但是环比下降3.35%。

巨头来势汹汹,在线音频已成红海。「不二研究」认为,于互利网巨头而言,布局在线音频旨在完善自身生态,更关注未来的生态协同效应,只是生态布局的其中一子、无关大局;但于喜马拉雅而言,在线音频的垂直赛道即是立足根本,不进则无立足之地、退无可退,甚至存在沦为巨头模块的风险,这是一场更胜“三国杀”的生死较量。

生态局还需生态破?此前,喜马拉雅曾提出音频生态圈战略:上游音频内容输出,中游大数据分析等智能推荐,下游硬件及喜马拉雅inside开放平台。但是,进展并不及预期,如国内第一款智能音箱、喜马拉雅 “小雅”智能音箱早已折戟,反而被小度、小爱等取而代之。

与此同时,在音频生态圈战略下,喜马拉雅的MAU已经逐渐依赖于第三方渠道。以2021上半年为例,在喜马拉雅的2.62亿月活用户中,有1.51亿用户是来自loT(物联网)及其他第三方开放平台,包括小度、天猫精灵等智能音箱、“喜马拉雅 inside”合作的多家车企,占比超过50%。

在「不二研究」看来,MUA高比例来自第三方暗藏不确定性风险,于喜马拉雅并非一个好信号。前述与第三方的合作很少排他性,例如:小度同时对其它在线音频APP开放,车载市场同样涌入众多竞争对手;更为重要的是,智能音箱、车载市场等并不依赖于独立APP,喜马拉雅更像内容服务商的角色,其核心价值和营收渠道又绕回内容版权。

尽管音频生态圈战略前路茫茫,鉴于自身体量与巨头的不对等竞争,喜马拉雅必须借此突围。据喜马拉雅招股书披露,IPO募集资金为内容创造者赋能;优化产品和服务体验,扩大用户规模;发展AI及大数据能力;不断创新,传递独特的价值主张。

上市能够在某种程度解决喜马拉雅的资金问题,但无法解决竞争问题;音频生态圈战略固然宏大,但互联网寒冬留给喜马拉雅的时间已经不多了。

互联网过冬,IPO难解“声”意危机

互联网的冬天悄然而至,“声”意难做,即使上市也不是喜马拉雅最安全的选项。

「不二研究」发现,持续净亏损之外,喜马拉雅的现金流同样表现不佳,其自由现金流在2018-2020年,连续三年净流出。在2021上半年,经营性现金流和自由现金流分别净流出4.21和-1.99亿元。

尽管喜马拉雅的资产负债率近年大幅降低,且资金流动性充足;但这并非源于喜马拉雅的自我造血,而是源于外部融资。上市之后,喜马拉雅同样面临自身的盈利拷问。

“日后可能继续发生亏损”,喜马拉雅在招股书中提示风险称,由于公司继续投资于内容、技术、销售及营销举措以及业务的其他方面,以及宏观经济及监管环境以及竞争动态发生变化,而于日后继续发生亏损,无法保证短期内实现盈利。

在「不二研究」看来,在线音频的红海战争已至,未来不排除巨头掀起行业并购。喜马拉雅的危机不仅是自身的增长焦虑,更多源于外部的巨头倾轧,这并非上市能够缓解。

Winter is coming!互联网的冬天可能比想象中更加残酷,在线音频赛道没有新故事、但有新战事,喜马拉雅能否像同名高峰一般长久屹立呢?

本文部分参考资料:

1. 《喜马拉雅转战港股:条条大路有巨头》,开菠萝财经

2.《喜马拉雅赴美上市折戟转战香港,仍面临营收转正难题,“耳朵经济”还香吗?热点复盘》,证券时报

不二研究郑重声明:文中观点系作者个人观点,不代表本平台就此提出任何投资建议。投资者应谨慎理性作出投资决策。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!