自从O2O模式兴起以来,大健康领域也成为资本看好的赛道之一,尤其是送药到家服务一度成为风口。但经过了一番激烈的洗牌,快方送药、药给力、药快好等企业被迫出局,如今只有叮当快药硕果仅存,并屡获资本青睐,完成数轮融资。

不过随着线下连锁药店的扩张和线上互联网平台布局大健康,叮当快药的日子又不太好过了,它的最终命运会与之前黯然退出的一众企业相似,还是在巨头林立的夹缝中突围而出?

送药上门开启新业态

叮当快药是一款基于O2O的医药健康类互联网产品,由仁和集团董事长杨文龙于2014年9月创立。

当时正值O2O产业风口,背靠仁和集团的叮当快药发展势头十分迅猛,且备受资本青睐。成立以来,叮当快药先后完成7次融资,累计融资金额超33亿元。

叮当快药创立之初,依托仁和集团合作的30万家药店,打出“28分钟送药上门”的口号来打开市场,并且叮当快药也切实解决了用户的诸多痛点:

首先是“快”,药物作为一种低频但必需的消费品,在日常生活中无法避免出现急需用药的场景,而在过去,患者出现急用药的场景时只能由患者本人或亲友到医院、药店、诊所进行咨询并进行药物的购买,程序比较繁琐而且低效。

其次是“懒”,随着电商以及即时配送平台的普及,配送服务越来越便捷,用户足不出户即可享受到服务。这种线上消费场景也扩展到了买药方面,因此部分“懒”用户更加倾向于线上购入药品。

还有是“专”,并非所有人具备药物相关知识,因此用户会选择在医院或者药店消费,并且获得专业的指导。而叮当快药对药品功能进行了初步分类,而且还推出了药师指导购药,能够有效解决用户不能对症下药的问题。

不过虽然有仁和集团合作的30万家药店支持,但叮当快药从2016年起,仍然大幅取消外部药店合作,开起了线下智慧药店。从“饿了么”的模式转变为“盒马鲜生”模式,这样的转型对叮当快药意味着什么?

两难的叮当快药

其实叮当快药选择自营药房也是不得已而为之的选择,在当时便饱受市场质疑,不过这个动作却帮助叮当快药在O2O领域跑的更快。

首先,与药店合作,叮当快药对业务的掌控力有许多不足。例如客单价较低的药品,部分线下药店会选择不予配送,而且叮当快药线上的促销往往无法与线下药店同步,给初期品牌扩张方面造成了困难。

不过这些问题在叮当快药成立智慧药房、药品配送系统和物流团队以后,整个服务体系一气呵成,叮当快药也能够进一步保证药品价格和配送速度。

目前叮当快药目前全部依靠自营的“智慧药店”进行配送,而截止3月31日,叮当快药已设立286家智慧药房,覆盖北京、上海、广州、深圳、天津等14个城市,已经形成一定规模。

其次,叮当快药与仁和集团同出一源,在供应链方面同样可以大幅借力,药品进价方面能够享受到极大的优惠,进而在价格方面有更大的调整空间以吸引用户。

而且作为叮当快药的“前置仓”,智慧药店还能够开门营业,进行日常的药品零售。因此掌握药品议价权后,对于零售业务来说也是有所裨益。

另外,并非所有药店都是24小时开放,而日常生活中我们也无法避免出现夜间急需用药的场景,叮当快药注意到了这一场景。在其2018年发布的《夜间用药数据报告》中指出,当年夜间送药上门服务,便已达到2000万人次。而如今3年过去了,这个数据只会进一步增加。

作为“前置仓”的智慧药店,虽然为叮当快药开疆拓土立下大功,但重资产运营的模式,也令其不堪重负。

数百家线下智慧药店的租金、人力以及水电支出,对叮当快药的现金流提出了考验。而且虽然智慧药店能够开门营业,但线下业务贡献的营收占比较低,而且还在逐年下降。叮当快药招股书显示,线下零售的收入占比从2018年的9.3%下降至2020年的7.8%。

目前叮当快药线下单店产生的零售收入与传统线下药店相比也差距较大。2020年,在线下零售方面,叮当快药平均每店产生收入56万元,而以线下业务起家的老百姓大药房,营收为190万元。

除此之外,叮当快药虽然铺设了线下自营药店,但由于成本所限,也只是成立了近300家左右,数量上与线下连锁药店品牌相差甚远,例如老百姓大药房门店已经达到7268家,覆盖的范围和人群也更加广泛。

要扩大营收就要持续开店,但开店又会让成本上升,因此叮当快药陷入两难境地。这样导致其在数字零售药房领域扩张缓慢,并且在巨头的轮番挤压下,叮当快药的市场占比只有1.2%。

夹缝中喘息

从O2O到线下智慧药房,叮当快药在医药电商领域风生水起,但在这条赛道内,叮当快药并不是高枕无忧,相反却是在夹缝中生存。

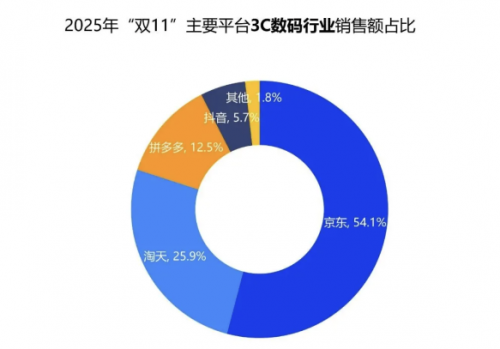

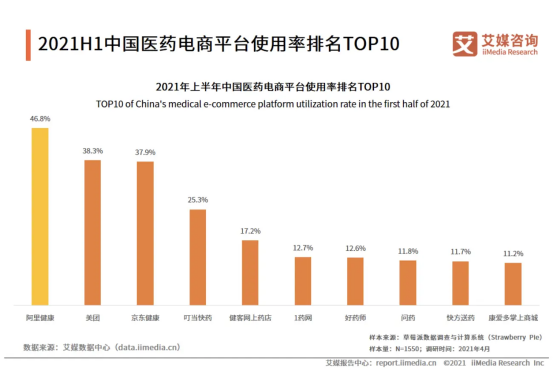

根据艾瑞数据,阿里健康、美团、京东健康使用率均在30%以上,处于第一梯队;而叮当快药只能处在为第二梯队,送药上门的业务正被互联网巨头一点点蚕食。

首先是以美团为代表的的即时配送平台。不同于叮当快药以自营药店进行配送的方式,深耕本地生活多年的美团采用药店加盟的方式,并旗下庞大的外卖骑手,在时效性和全天候方面都可以与叮当快药的“快”和“急”相提并论,同时也给叮当快药进入下沉市场带来了挑战。

而对于一些药店夜间不营业导致无药可送的情况,配送平台也纷纷给予流量倾斜、运费补贴等措施,并设置专门的驻店、驻圈骑手。例如饿了么携手药店推出“小蓝灯”、美团发布的“小黄灯”等。

而给叮当快药更大压力的,则是依托大平台的阿里健康和京东健康这类互联网巨头。二者凭借其充沛的私域流量和盘根错节的连带关系,以及通过“买买买”的方式布局线下药房的打法,直接对叮当快药实施了“降维打击”。

数据显示,截至2021年Q1,叮当快药自有平台上的注册用户数为2800万;京东健康的活跃用户数则就已经达到8980万,而阿里健康的活跃用户数更为恐怖,仅在天猫医药平台,活跃用户数便超过2.8亿。

在线上问诊方面,叮当快药与这些互联网巨头相比也远非同等量级

其招股书披露,叮当快药医疗团队主要包括16名全职及58名兼职医生、通过与第三方医疗机构合作的800多名外部医生,以及包括397名药剂师的其他医疗专业人员。2021年4月及5月,该公司录得在线诊疗服务共96.16万次咨询,增长显著。

而阿里健康旗下的天猫医药平台就设置了3000名执业药师在线值守,长期为消费者提供免费的专业用药指导与咨询服务;另外据《2020年中国医药电商发展白皮书》,京东健康互联网医院在2020年已实现每天为12万人次提供问诊咨询服务,用户复诊率近50%,25%的患者问诊后直接购药。

这对于叮当快药而言,几乎是无法逾越的壁垒,但叮当快药只能应战。为了应对大平台的侵蚀,弹药本就不充裕的叮当快药只能饮鸩止渴,通过补贴等方式来维系用户,这也导致了其近年来盈利困难。

据其招股书显示,2018年、2019年、2020年,其分别亏损1.03亿元、2.74亿元、9.2亿元,2021年第一季度亏损7.67亿元,而上年同期净亏损为3297万元。三年多累计亏损额高达20.64亿元。

亏损如此严重,叮当快药在巨头环伺下能否突围?

叮当快药的未来

2020年以来,由于疫情原因互联网医疗赛道愈发火热,业务模式逐渐成熟,形成从在线问诊、开药送药,再到全生命周期的健康管理,进而到保险业务等。医药零售能为在线医疗提供流量,而后者又可为前者创造新的需求。

在具备线上APP、小程序以及线下智慧药店的基础后,叮当快药也走上了这条互联网医疗的标配道路,试图深入慢性病及健康管理场景,搭建起一体化服务,并提出了打造“医+药+检+险”的生态闭环。

不过纵观整个市场,尚未有一家通过健康管理挣到大钱,也没有通过“医+药+检+险”生态挣钱的玩家。此前宣布盈利的京东健康,超过8成营收都来自电商卖药,阿里健康同样如此。

因此叮当快药在寻求跨界医疗检查和保险业务之时,仍然要深耕“快药”业务。

叮当快药在送药上门方面,是要比阿里健康、京东健康等具有先发优势的,但后二者在在线问诊方面已经超过了叮当快药。而经过了电商平台的教导,问诊环节与购物时的电商客服相类似,如今的送药服务已经离不开这个环节了。

因此摆在叮当快药面前的首要问题就是问诊医生。如果按照披露数据,近期叮当快药平均每月有近50万次咨询,而其医生和药剂师团队仅有千余名,并且其中大部分是兼职。因此叮当快药需要在加快进度,与更多的问诊医生、药剂师展开合作,并邀请部分知名专家入驻平台,增加用户对于专业的信任。

另外,继续开设智慧药店,进入下沉市场,虽然是叮当快药顶着亏损也要去做的事情,但由于线下业务占比较少,可以在这方面想办法节约开支。例如当叮当快药进入人口密度较低的区域时,可以改用前置仓来代替智慧药房,节省一部分开支。

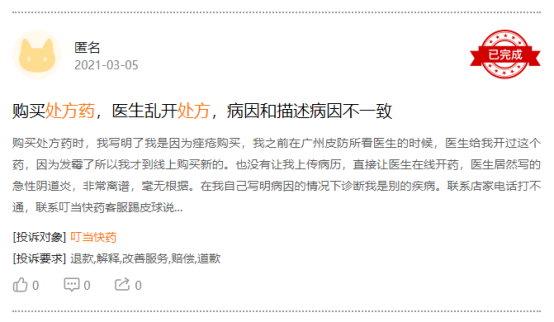

除此之外,叮当快药还需要进一步加强监管。处方药是医药品中占比高的大类,但据媒体报道和用户反馈,叮当快药平台方对药品处方的审核仍较为宽松,所以平台要重视加强处方的审核和处方药品的监管。

总的来说,送药服务并不具备明显的“护城河”,阿里、京东甚至是美团这样的即时配送平台,仅仅是稍稍倾斜资源,便给叮当快药造成了巨大的冲击。另外更为严峻的现实是,即使是叮当快药提出“医+药+检+险”的生态闭环,互联网巨头们也早有关注,甚至资源更加丰富。

不过巨头们显然更加在意后续医疗延伸服务,如保健品和家用医疗器械销售、保险等。因此作为一众送药企业中硕果仅存的叮当快药,如果能顶住成本压力进行扩张,覆盖到更广泛的区域和用户,即便不敌电商平台,将小而美的“快药”业务做精做深,叮当快药依然能够在互联网医疗领域占有一席之地。

本文由松果财经(ID:songguocaijing1)原创,转载、合作请联系微信:meiganggu123。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!