20世纪90年代初日本经济增速低迷、失业率攀升,国内商业消费转入负增长阶段,但与此同时居民消费观念的扭转也催生了一系列更契合性价比消费需求的抗周期新零售业态。

性价比零售是日本90年代以来零售业中崛起的主流赛道,其中软折扣店、百元店、垂类平价零售店为主要的代表性细分业态。

以下内容主要来自招商证券研报《日本90年代后崛起的零售业态有哪些共同的特征与能力?》,经『庄帅零售电商频道』整理编辑。

软折扣店:在日本约诞生于80年代,其经营模式是折价出售临期商品、尾货、微瑕品等,是品牌商/厂家清理库存的重要渠道,最早起源于美国的奥特莱斯业态。软折扣业态商品极具价格吸引力,因而通常在经济不景气时期具有较强的抗周期能力。

软折扣模式即通过销售尾货、瑕疵货,以产品自身缺陷为由折价出售吸引客流,经济不景气时期受供需端驱动实现高增长。

从需求端来看,居民收入及消费意愿下降,软折扣廉价正品更受欢迎;

从供给端来看,经济降速期间增量时代转向存量竞争时代,正价商品供过于求导致零售商库存积压,以及彼时兴起的便利店的商品快速迭代模式也生成大量尾货,唐吉诃德一类软折扣店成为它们的有效出口。

软折扣模式本身只是一种低价营销卖点而非竞争力,受货源不稳定及动销管理难度影响,日本同期软折扣玩家大多未能常青。

『庄帅零售电商频道』研究发现,软折扣是通过销售尾货以超低零售价吸引顾客,核心是沟通供需、消化产能的中介角色,商品的特殊性导致其时常会面临上游供给不稳定、产品动销方差大导致管理运营难度大等问题。

事实上90年代初期顺应理性消费大潮,日本出现了成千上万的软折扣店,但都并未能实现规模化开店。

例如更早开创软折扣模式的Rogers,曾在91年实现年收入40亿人民币,但在低价第一主义时代结束后逐渐沉寂,至今仍仅有12家店铺,主要由于尾货货源不稳定且未搭建自己的供应链及运营体系,导致达到一定规模后好卖商品供应不足、滞销商品积压,难以兼顾规模及盈利。

因此模式之下的供应链及运营管理能力才是关键,唐吉诃德通过“合理的产品组合及定价策略平衡低价/货源/SKU/利润”、“尾货供应链先发及账期优势实现稳定货源+建设自有品牌供应链提高毛利”、“高效运营管理降本提效”解决业态痛点,实现持续性扩张及利润增长。

唐吉诃德内部口号为“进货便宜的往高价卖,进货贵的往低价卖”,即价值获广泛认可的产品以更低价售卖(加深低价心智),价值未被广泛认可的则挖掘更高价值(提高整体盈利),因此对于部分普通正规商品,价格也会比便利店、伊藤洋华堂等渠道便宜10%~30%不等,而尾货特价商品则会比正价低50%以上。

唐吉诃德引入食品品类引流,而后在2007年、2018年并购GMS长崎屋综超和UNY连锁超市集团,从而调整产品结构、加大非食品品类占比提高毛利(食品毛利率约15%,日杂、家电、体育户外等可达25-35%)。

唐吉诃德产品组合逻辑在于三部分:

一是30%尾货:瑕疵品售价便宜、成本低,一方面可以带来更高的毛利(非食品类毛利率可达约35%),另一方面极低价格的商品具有更强引流属性,激发消费者薅羊毛冲动。

二是55%普通商品:瑕疵品数量有限、供应不稳定,因此与普通商品搭配售卖,从而丰富sku(单店最高达6-10万个)满足消费者多元化购物需求。

三是15%自有品牌改善盈利并弥补供需缺口,一方面提升毛利率,另一方面能够满足过往采购中不能覆盖的潜在客户需求,以及监测到热销且供给有限的尾货商品进行自有生产实现足量供应。

营销策略方面,唐吉诃德利用消费者购物中的非计划性心理,通过海量SKU密集陈列对消费者进行视觉冲击,持续低价信息轰炸弱化其理性选购思维、增强消费者冲动购买欲望。

此外,唐吉诃德将商品配以生动的文案标签注明低价理由,传递商品价值、提升消费者信赖度。

软折扣业态下,唐吉诃德的性价比主要源于:

1、选品及定价策略:-30%尾货商品天然低价引流,以及部分普通商品折价出售强化低价心智;

2、低进货价:低价且相对稳定的尾货货源;

3、低运营成本:委托式存货管理减少库存管理及周转开支,接盘式开店降低开店成本。

百元店:兴起于90年代后,产品绝大部分定价为100日元,相当于中国的2元店,美国的1美元店,产品种类覆盖广泛,走薄利多销逻辑。

他们的门店面积一般为街边大型门店面积约1500平米,购物中心内商店约500平米。品类以食品、日用品、化妆品、五金、装饰品等小商品为主;SKU在7万左右,每月上新800种左右。

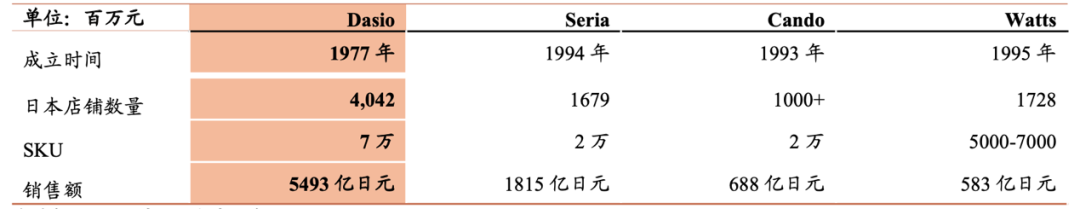

当前日本百元店业态主要玩家包括Daiso(大创)、Seria、Cando和Watts,大创市场份额超60%,稳居行业第一。

大创起源于1972年成立的矢野商店,1991年正式创立Daiso品牌,90年代后因售卖绝对低价商品快速成长,1998-2003年收入年增速达42%。2022年大创营业收入达5493亿日元,日本门店数达4042家,其中直营门店3204家。

大创直营店占比约60%,开店环节通常选择以更低租金接手经营不善的倒闭店铺,并在装修上沿用上一户的基础进行二次发挥,从而在节省开店成本同时能够给予消费者新鲜体验感。

大创的门店通常仅有店长一人为正职,其余均为兼职员工。2000年大创共有3.85万名职工,正式员工仅占4%,通过兼职员工降低时薪、节省员工成本。

此外,在大创开店规模破千后,渠道品牌知名度逐步提高,许多大型购物中心看重期低价业态的强引流能力,给予其租金优惠支持其入驻,进一步改善盈利。

在供应链端,大创通过介入制造生产环节提升商品质量,即从原先采购成品变为合作OEM供应商,全程参与商品设计、生产、物流、销售等产业环节,对商品生产质量进行强把控,在商品售价不变前提下提升成本、品质及性能,降低毛利,从而为消费者制造“赚到便宜了”的惊喜,凭借真实性价比收获高信任度下的高频次和高复购。

由于低价高质压低毛利,选品策略调整后部分商品毛利率由原来的30%左右降至2-10%甚至亏本,造成利润压力。

大创采用品类搭配销售策略,亏本高频消费品引流、高毛利产品低频消费品保利润(如出游用品等季节属性商品,价格敏感度不高),薄利多销模式得以跑通。

模式跑通后快速拓店使得费用支出加大,单纯薄利跑量较为吃力,因此2003年后大创的经营重心转向供应链全面降本提效。

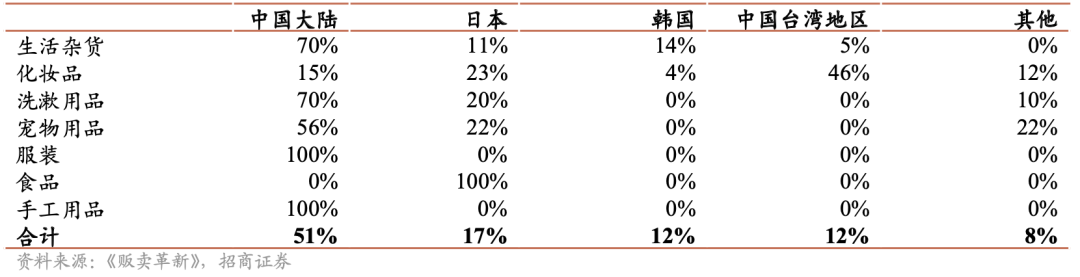

大创在全球精选OEM厂商,凭借大规模进货量与各地优质供应商实现深度绑定低成本开启OEM生产合作。目前大创与全球45个国家和地区的1400家供应商合作,其中中国(义乌、广州等地)供应商占比超50%,大规模采购下成本极低(百元商品的义乌采购价仅15-45日元)。

销售规模使大创具有投资/入股源头厂商的资金实力从而进一步增强对生产商的掌控力节省开支。

以纸制品为例,泰国作为原材料产地价格便宜且人力成本低,大创通常会包下整个泰国工厂全年产能极致压低单均成本;再比如书籍类目,大创通过投资工厂可将印刷/制版费降低10%,并基于比普通批发商高近10倍的下单量进一步摊低费用,毛利率最终可达约30%(传统图书销售商毛利率通常15-20%左右)。

百元店业态下,大创的性价比同样来自低进货价、低运营成本、以及错位定价策略,以供应链及管理能力为核心,成功跑通“低价高质转型→渠道规模扩张→海外供应链整合&高效运营管理→份额&盈利双升”的进化路径,成就百元店鼻祖。

垂类平价零售:最早出现于70年代,包含休闲服饰、家居用品、药妆、食品等细分业态,产品以平价优质为主要特征,普遍更重视简洁实用、淡化品牌概念,与日本经济降速期间经济民主主义消费观完美契合。

优衣库是日本垂类平价零售的典型代表,是迅销集团核心品牌,于1984年建立,以价格+品质打造性价比护城河。截至2022年优衣库日本门店达799家。

早期优衣库定位纯粹低价,通过快速开店驱动收入增长,到1994年门店数达100家。

面对前期单纯低价策略带来的规模瓶颈以及产品质量问题,开启对产品差异化的探索,加强对基础款单品的款式、面料创新设计,于1999年推出稀缺面料摇粒绒衫成功打造爆品,1999-2001年收入年复合增速超过90%。

优衣库于1998年末实施ABC改革开启经营模式转型,优衣库在管理机制上着重突出店长的重要性是链接总部与消费者的枢纽,推出超级店长机制,建立总部与店铺间的直接联系、实时反馈。

同时提高店长决策权,赋予其自行决定订货量、商品陈列和人员安排等权利,从而避免了上层务虚管理的问题,各门店因地制宜制定经营方案从而提高自身经营效率及业绩。

此外,公司也将店铺绩效考核与薪酬制度直接挂钩,并将店长设为职业成长路径顶端,激发员工积极性、吸引优秀人才。

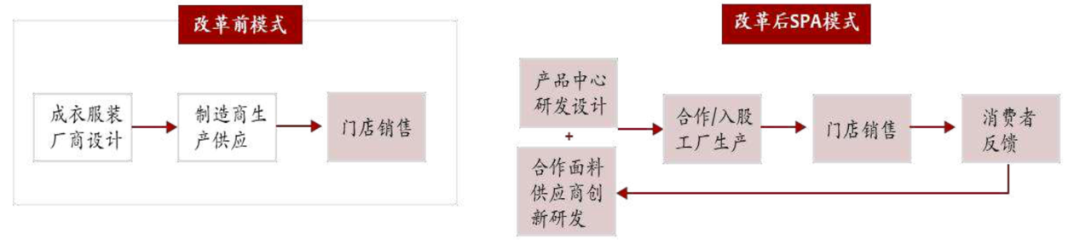

2000年正式引入SPA模式,由此前的粗放式管理变为全面掌控产品研发、加工生产、门店管理、库存管理等产业链各环节,建立起坚实的供应链及管理护城河。

2000年以前,优衣库采用与其他服装零售商相类似的从制造商处订货、专注门店销售的运营模式,随着企业规模持续扩张,粗放管理下产品质量问题、周转效率问题逐步凸显。

2000年起,公司引入GAP创立的SPA模式(自有品牌服装专营模式):即消除供应链中介角色,直连生产与销售、独立掌控商品物流资金流信息流通的商业模式,解决了传统服装零售供应链牛鞭效应导致的生产质量管控不足、流通效率低下、层层加价、库存积压等问题。

SPA模式的打通需要做到对产品设计、物料采购、加工生产、店铺运营、库存管理等各个环节的自主把控,优衣库以产品研发能力、供应链采购生产能力、运营管理能力为核心逐层开展各环节的精细化建设及管理支持规模增长及成本优化,成功将模式跑通,成为兼具低价高质高盈利的性价比休闲服饰零售商。

供应链管理能力是优衣库SPA模式得以跑通的重要底层支撑,其核心为基于单量优势及管控绑定优质供应商及加工厂实现稳定低成本的货源输出,以及建立集约化供应商网络及存货管理系统,降本提效实现利润最大化。

依托稳定单量优势绑定全球头部厂商,强管控实现低成本高质量生产。优衣库合作的供应商及加工厂多分布在中国、越南等劳动力价格低廉的发展中国家,公司通过缩减SKU、扩大单品生产总额实现规模优势(单品订单量可达竞争对手的10倍),从而以优于同业的条件在海外找到低价生产厂商;同时优衣库对厂商进行强管控。

例如对于部分厂商,控制其生产的优衣库商品份额占到工厂总订单量的50%以上,进而加强对工厂的管控力,在保证产品品质的前提下控制成本。

优衣库优化合作工厂网络,拥有服装供应商432个、加工厂126个,相比ZARA1437家供应商+6594家加工厂,生产集中度更高,整合管理提升生产规模效应。

管理方面,为确保产品品质管控,优衣库委派管理人员和日本熟练工人常驻服装工厂进行现场指导监控,向企业传授纤维、编织、染色等一整套工厂管理技能,降低原料浪费和次品率,平均次品率降低到了0.3%,仅为行业平均水平的1/10。

垂类平价零售业态下,优衣库的性价比来自三方面:

1、产品定位:平价基础款,相对低价+品质保障凸显性价比,背后为产品研发创新能力;

2、低进货价:绑定全球顶级厂商,单量优势下的强话语权实现低成本量产,背后为以规模为基础的供应链能力;

3、低运营成本:供应商集约化管理提高效率减少损耗,柔性库存管理系统加快周转,“超级店长”员工管理机制提升人效,背后为供应链建设能力及运营管理能力。

综合分析下来,日本90年代崛起的三种新零售业态拥有共同的特征:低价+注重品质,整体凸显性价比优势。

而性价比零售商的性价比源于低成本和低毛利,归纳为三个原因:

一是商品进价低: 底层为供应链能力。以更低价格生产采购,具体路径包括合作海外源头厂商、基于单量优势压降供应商进货价格、搭建产销直连的供应链体系进而减少拿货链路降低进货成本等,关键在于供应商资源的积累和自有供应链系统的建立,其底层是供应链能力。

二是运营成本低: 底层为管理能力。全链路减少费用开支,包括供应商管理、库存管理、门店管理、人才管理等各环节降本提效,具体如供应商网络集约化数字化管理从而增强规模效应提升运营效率、精细化选址减少开店支出、优化招聘及人员管理机制提高人效等,从而以低费用支撑低毛利保障盈利,底层为管理运营能力。

三是定价策略: 通过制定巧妙的价格策略在凸显性价比的同时保证盈利能力,例如针对价格敏感度高的商品设置低毛利/亏本引流款建立低价心智、搭配价格敏感度偏低的高毛利低频消费品提高连带率和盈利等,底层为精准的战略决策。

在中国理性消费、平价消费潮流已至的当下,性价比零售显然是一门划算的生意,正确的、差异化的战略决策最终将带领先于整体零售电商行业的增长。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!